仓储机器人行业即将洗牌?还是继续迎接下一个春天?

从2015年左右开始发展,国内仓储机器人行业的热度从来没有真正降温过。无论是新入场的仓储机器人公司数量,还是资本市场给予这个赛道的筹码,都在屡创新高,刷新人们对行业原有的认知和预期。据不完全统计,目前国内以提供仓储机器人为主业的公司多达30家,仅2017年度,整体行业的融资金额就超过了10亿人民币,是2016年的数倍。

一个行业真实的面貌,或许只有从业者才最为清楚。目前物流仓储机器人行业到底发展到什么程度?表面上的欣欣向荣是否真正代表了行业的现状?究竟是虚假繁荣还是真的蓄势待发?

另外,客户在选择机器人方案的时候最应该关注哪些方面?从市场蓝海转变为红海,新晋的公司是否依然还有生存的空间?本文带你剖析一下仓储机器人行业的那些事儿。

首先,我们来区分一下AGV和智能仓储机器人。

无人搬运车(Automated Guided Vehicle,简称AGV),指装备有电磁或光学等自动导引装置,能够沿规定的导引路径自动行驶,不需要驾驶员,具有安全保护以及各种移载功能的运输车。

本文所指的智能仓储机器人则在传统AGV的基础上进行改良和升级,性能更加高效,更加符合智能物流时代的需要。智能仓储机器人支持更多种更加先进的导航方式,比如二维码导航、激光导航、SLAM导航等,特别是SLAM导航可以实现完全无轨,路径自由行走,大大提升了仓储机器人的柔性。除此之外,智能仓储机器人还有强大的后台系统支持,并且支持多机器人配合作业,路径规划,自主导航,无需人工干预,完成自动拣选/搬运/分拣等仓库作业。

智能仓储机器人在中国的发展前景良好,很多家企业进入这个领域。刚刚结束的CeMAT ASIA 2018可以说是仓储机器人企业公认的擂台。但是,随着该行业的不断发展,阶层梯队分化逐步明显,第一梯队已经明显和后方梯队拉开差距。Geek+、快仓、海康机器人三家公司依然占据着最主要的分量,无论是技术成熟度,还是行业经验,这三家都稳居国内市场的第一梯队。

Geek+机器人

快仓机器人

海康机器人

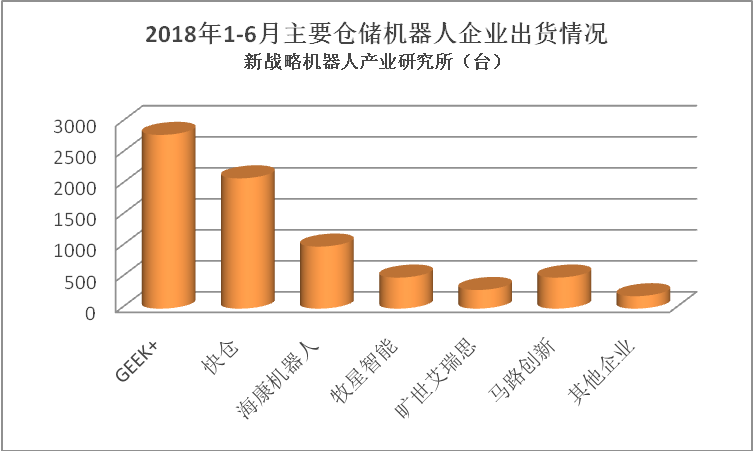

据公开资料估算,Geek+、快仓、海康三家在国内的市场份额约达到80-90%,可以说是名副其实的第一梯队。第二梯队中,艾瑞思机器人、马路创新、牧星智能也得到了资本市场一定的关注,来势汹汹。但是,从应用案例、运营经验以及机器人出货量方面来看,第二梯队还是和第一梯队有较大差距,想要弯道超车并非易事。

目前,仓储机器人行业还属于一个比较年轻的行业,系统的稳定性、机器人的故障率等因素或多或少影响到客户的满意度和评价。相比大多数仓储机器人公司,第一梯队的几家头部企业已经着眼于提升客户服务质量,更多地关注机器人系统的稳定性以及机器人系统能否解决客户的痛点问题,也标志着行业不断向前推进和发展。

从市场规模来看,近三年仓储机器人市场保持着高速增长,各家公司都能受益其中,不过如何保持长期的市场竞争力将会是一个非常重要的话题。

2018年上半年仓储机器人公司出货情况(数据来源:新战略机器人)

虽然仓储机器人热度不减,但是付费买单的依然只有少数企业——原表述不够准确,一些吃螃蟹的客户开展仓储机器人项目,并非完全为了实用和效率。目前,市场需求侧正在回归冷静和理性,通常客户都会从试点项目(POC)开始进行测试,一旦业务测试通过,才有可能进行大规模的复制。

客观地讲,仓储机器人行业经过几年的孕育,已经有发展壮大的趋势,但整个行业仍然属于较早期阶段,有待进一步成熟。行业缺乏规范性和行业标准,产品稳定性未达预期会给作业带来一定的隐患。同时,某些机器人仓库也暴露出来一些问题,比如机器人运行不稳定导致货架倾覆、或者因为电池问题导致的机器人失火事件。这些事故对于仓库的作业和安全性都有非常严重的影响,甚至影响到仓库人员的作业安全。

机器人产品的稳定性和安全性将会成为客户的首要考虑因素。在这一点上,第一梯队的公司凸显出比较明显的优势,较早着眼于产品安全保障。Geek+和海康机器人在今年都发布了自家产品通过欧洲CE认证的新闻,一方面是为了更好地开拓海外市场,另一方面也是在设备稳定性和安全性方面下足功夫,给客户足够的信心。

除了机器人本身,仓储机器人方案另一个关键部分就是机器人控制与调度?系统。系统的功能性、调度能力、稳定性已经是业内公认的机器人公司的核心竞争力。特别是在国内市场,所有的电商客户都会历经双十一等各种大促,而能否通过大促期的考验,往往是验证机器人系统能力的重要手段。

在刚刚过去的双十一大促中,快仓机器人在菜鸟无锡仓库拣选单日峰值达到数十万件,同期,Geek+也披露出单仓单班次实现10万单的良好表现,以及同期全国机器人仓共处理500万单的成绩。除了适应电商的双十一,系统的能力也体现在各家能否为不同行业有针对性的满足客户需求、解决行业级痛点的能力。所以,在各个行业中挖掘有代表性的客户和应用场景,用案例和事实来说话,才是最有效的市场开拓方式。

由于行业和资本的热度,仓储机器人行业依然会有更多的新晋公司参与进来。那么这些公司是否能够生存壮大?其实答案未必是乐观的。

可以观察到的是,仓储机器人行业综合性的门槛越来越高,除了机器人和系统以外,决定客户综合体验的还有咨询规划方案、工程实施、服务体系等其他因素,而且资本能力也是不能忽视的一个关键。且目前头部企业已经占据了市场的较大份额,新晋玩家如果不能在短时间予以突破,在竞争格局明朗的情况下,尤其是在市场集中度很高的细分领域内,跟随者的后发优势并不突出。

2018年上半年中国A股市场IPO上市数量与筹资额同比双降,其中同比2017年上半年IPO上市数骤降近七成。资本寒冬之冷,溢于言表。据悉,进入2018年(简要补充仓储机器人行业融资情况,例如,数额减少等)资本市场寒冬会加速整个行业的整合跟洗牌,头部企业如果能保持持续发力,则能顺利地步入一个更高更稳定的阶段;但是不可否认的是,在资本寒冬的侵袭下,部分企业的消亡也将成为必然。

那么开发一些差异化的解决方案又是否有效呢?这些只能等待市场给我们答案了。仓储机器人行业会继续迎接下一个春天,但并不是所有人的春天。

本文系投稿,不代表本号观点